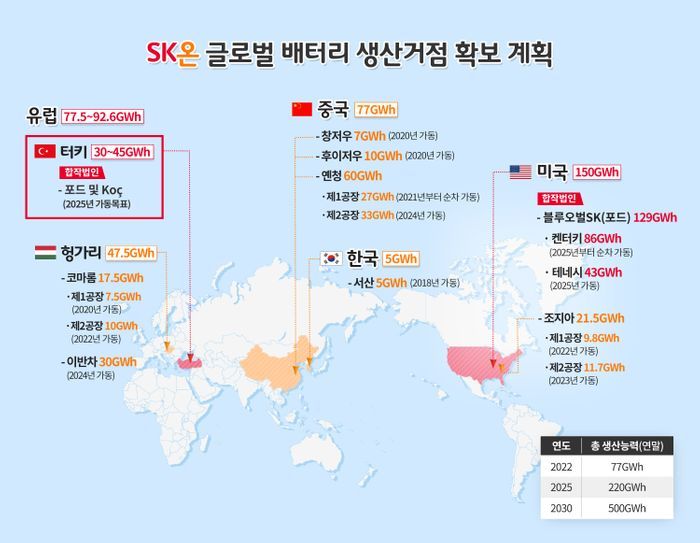

배터리 '빅3' 겨냥 2030년 생산능력 500GWh…韓·美·유럽·中 4각 체제

글로벌 영토 확장 위한 조 단위 투자금 조달 관건…프리IPO·인센티브 관심

SK이노베이션 헝가리 1공장(자료사진)ⓒSK이노베이션

SK이노베이션 헝가리 1공장(자료사진)ⓒSK이노베이션SK온이 올해 가장 빠른 성장 속도를 보이고 있다. 글로벌 완성차업체와의 합작투자(JV)와 단일 공장 신증설 투자에 '올인'하면서 뚜렷한 사업 성과를 내고 있다.

2025년까지 SK온이 내세운 220GWh의 배터리 생산능력을 확보하게 되면 4년 만에 몸집을 무려 5배 이상 키우게 된다. 전기차-배터리업체간 글로벌 덩치 싸움이 치열해지는 가운데 성공적인 목표 달성을 위해서는 조 단위 투자금 확보가 관건이 될 것으로 보인다.

5일 SNE리서치 따르면 올해 1월부터 4월까지 SK온의 글로벌 배터리 점유율은 7.0%를 기록했다. 7.0%는 SK온이 배터리 공급을 시작한 이후 처음으로, 전년 동기와 비교해 1.7%p 늘었다. 이는 국내 3사 중 유일한 플러스 성장이다.

이 기간 배터리 사용량이 8.6GWh(기가와트아워)로 집계되면서 141.3%의 고성장세를 보였다. 4월 한 달 점유율만 보면 8.2%다. 현대차·기아의 전기차 아이오닉5, EV6 판매가 호조를 나타냈기 때문이다. 포드의 야심작인 전기 픽업트럭 F-150 고객 인도가 본격화되면 이 수치는 더 늘어날 것으로 보인다.

SK온의 성장 속도가 유독 빠른 것은 글로벌 시장을 대상으로 한 공격적인 투자 전략 때문이다. SK온은 중국 CATL, LG에너지솔루션에 이어 글로벌 판매 '톱3'를 목표 달성을 위해 2025년까지 220GWh, 2030년까지 500GWh 이상의 글로벌 배터리 생산능력을 확보하겠다는 계획을 세웠다.

이를 위해 미국 전기차 강자를 노리고 있는 포드와 합작법인을 설립키로 한 데 이어, 유럽·중국 합작·단일공장 증설에도 속도를 내고 있다.

현재 한국(서산), 헝가리(코마롬), 중국(창저우, 후이저우, 옌청) 등에서 배터리를 양산하고 있는 SK온은 올해 1분기 미국(조지아) 1공장(9.8GWh), 헝가리 2공장(10GWh)을 추가했다.

중국 옌청공장 생산능력도 추가적으로 확보해 연말까지 생산규모를 총 77GWh로 확대한다는 계획이다. 지난해 생산능력은 40GWh로, 1년간 몸집을 2배 키우게 된다.

SK온 NCM9 배터리ⓒ데일리안 조인영 기자

SK온 NCM9 배터리ⓒ데일리안 조인영 기자내년에도 대규모 상업가동이 예정돼있다. 2023년 1분기 미국 조지아2공장(11.7GWh)이어 이어 이듬해엔 헝가리 이반차 공장(30GWh)과 중국 옌청 제2공장(33GWh) 가동을 목표로 하고 있다.

배터리 로드맵대로 220GWh 생산능력을 확보하게 되면 일본 파나소닉을 누르고 명실상부 글로벌 강자로 도약하게 될 전망이다. 파나소닉은 테슬라 등을 겨냥해 2028년까지 배터리 생산능력을 최대 200GWh 늘릴 계획이어서, SK온이 3년 먼저 달성할 예정이다.

2025년부터는 포드와 합작해 설립한 블루오벌SK 공장 상업가동이 예정돼있다. 테네시 공장 생산능력은 43GWh이며 켄터키 공장은 86GWh(43GWh 2기)로 총 129GWh의 생산능력을 확보하게 된다. 이는 60키로와트(KW) 배터리를 탑재한 전기차를 매년 215만대 생산할 수 있는 수준이다.

포드는 오는 2030년까지 배터리 용량 240GWh를 확보할 계획으로 상당 부분을 SK온을 통해서 조달하겠다는 방침을 밝힌 바 있다.

블루오벌SK(129GWh)와 SK온 조지아주 제2공장(11GWh)을 통해 북미에서 필요한 140GWh를 조달하며 그 외 필요한 30~45GWh는 SK온-코치와 합작하는 터키 공장을 통해 받을 계획이다.

김준 부회장은 3월 주주총회 이후 가진 질의응답 시간에서 "미국 국적 업체 외에 유럽 국적의 업체들도 미국 내 현지화를 추진중으로, 단독·합작 공장은 수주 상황에 따라 탄력적으로 할 계획"이라고 언급했다.

SK온 글로벌 생산 로드맵ⓒSK온

SK온 글로벌 생산 로드맵ⓒSK온이 같은 글로벌 대규모 투자 계획이 예정대로 이뤄지기 위해서는 매년 투입돼야 할 조 단위 투자금 확보가 관건이 될 것으로 보인다.

SK온은 배터리 투자 자금을 포드 등 OEM과의 JV(합작투자)와 현지 정부 인센티브 등 다양한 방법으로 조달하겠다고 밝힌 바 있다. SK이노베이션은 지난 1분기 컨퍼런스콜을 통해 "상당 부분은 포드와의 JV 통해 조달할 생각"이라며 "현지 정부의 인센티브도 투자 재원으로 활용할 계획"이라고 설명했다.

여기에 현재 진행중인 프리IPO로도 자본 조달을 계획하고 있다. 상반기 중 딜을 마무리할 계획으로, 예정대로 이행된다면 약 4조원을 확보하게 될 것으로 보인다.

기업 덩치를 키우는 과정에서 안정적인 손익 실현을 앞당기는 것도 필수 과제로 꼽힌다. SK온 상장 시점은 2025년 이후로, 그 사이 배터리 사업이 제대로 가치를 인정 받으려면 무엇 보다 손익분기점(BEP) 달성이 급선무다.

니켈, 코발트 등 원자재 가격 인상으로 원가 부담 압박이 높아지고 있고 반도체 공급난으로 글로벌 완성차들의 전기차 생산·판매 계획도 차질을 빚고 있는 만큼 이 과제를 해결하기가 쉽지 만은 않을 것이라는 관측이 많다.

원자재·반도체 리스크 외에도 최근 양산에 돌입한 미국, 헝가리 공장 초기 가동 비용과 배터리 인력 확보 등 여기 저기 투입돼야 할 자금도 만만치 않다.

SK이노베이션은 "2022년 4분기 영업이익 BEP 전환 목표이나 지연 가능성도 있다"고 말했다.

©(주) 데일리안 무단전재 및 재배포 금지

"4년 내 5배 커진다"…공격적으로 배터리 영토 늘리는 SK온 - 데일리안

Read More

No comments:

Post a Comment